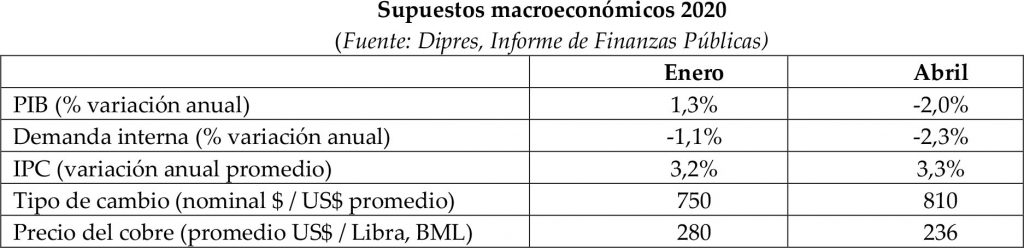

A mediados de abril, el ministerio de Hacienda y la Dirección de Presupuestos (Dipres) dieron a conocer el Informe de Finanzas Públicas (IFP) que entregan trimestralmente, en el cual calculan los impactos del curso recesivo de la economía en las cuentas fiscales. Para medir sus efectos, como cuando se elabora el ejercicio anual, tuvo que actualizar los supuestos macroeconómicos efectuados en enero, los cuales a su vez modificaron las estimaciones realizadas cuando se aprobó el presupuesto 2020. Las variables que inciden en las cuentas fiscales son el nivel de actividad económica, el precio del cobre, el tipo de cambio y la inflación.

Su estimación de variación del producto es similar a la efectuada en el IPoM del Banco Central, el cual estableció una caída promedio de 2%. Ello reduce los ingresos fiscales, los cuales son proporcionales a la evolución del producto. “Este año -constató Matías Acevedo, director de la Dipres-, la economía mundial experimentará la peor recesión desde la Gran Depresión de 1930 y nuestro país no estará ajeno a este shock negativo. Su profundidad -agregó- dependerá de la duración que deban tener las medidas sanitarias de contención y distanciamiento “. Esta proyección es inferior a las efectuadas por el FMI (-4,5%), la Cepal (-4%) y el Banco Mundial (-3%). Si el impacto negativo es mayor a la estimación oficial los ingresos fiscales se contraerían aún más. Las estimaciones para el segundo trimestre son marcadamente negativas. La Encuesta de Expectativas del Banco Central de abril la cifró en -4,9% y la de Focus Economics en -6,9%.

La proyección de la cotización promedio del cobre de la Bolsa de Metales de Londres descendería de US$ 2,80 en enero a US$2,36 la libra, lo cual también reduce los ingresos fiscales, porque deterioraría los resultados de las empresas cupríferas. Cada centavo de dólar menos los ingresos descienden en US$60 millones. La tributación de la gran minería privada disminuiría en 32,9% en relación con lo estimado tres meses antes, a US$1.693 millones, mientras los aportes de Codelco se reducen de los US$1.440 millones estimados en enero a US$973 millones. En 2019 se exportaron 5,8 millones de toneladas. El nivel récord se alcanzó el año 2011, cuando la libra del metal se cotizó cerca de US$4 la libra, colocándose 5,5 millones de toneladas con retornos ascendentes a US$44.670 millones.

A su turno, la devaluación experimentada en la paridad cambiaria, de US$60 promedio nominal superior a la estimada en el IFP de enero, conduce a incrementar los ingresos fiscales por este concepto, dado que la particularidad del presupuesto chileno hace que exista superávit en sus cuentas en dólares y el déficit se manifieste en la moneda nacional. En general, los ingresos totales se contraerán en un 11,8% y los tributarios netos en un 12,7% en relación con la recaudación efectiva consignada en 2019, la cual se descompone en una disminución real de 32,9% en los recursos provenientes de la gran minería privada y de 11,5% del resto de los contribuyentes.

La inflación, el restante supuesto macroeconómico, aumentaría su promedio anual en dos décimas de 3,1% a 3,3%, alejándose algo del centro definido por el Banco Central como su objetivo, de 3%. En su evolución han pesado fundamentalmente dos factores en dirección distinta. La devaluación del peso hace que aumente el costo de las importaciones en moneda nacional, mientras que el curso contractivo de la economía conduce a que la presión proveniente de la demanda en los precios se reduzca. A ello progresivamente se sumó la reducción de la cotización del petróleo, la cual adquirió una dimensión extrema cuando los precios futuros a mayo descendieron a cifras negativas, cerrando a – US$37,63 en el mercado estadounidense, por primera vez en la historia, producto ante todo del agudo desbalance entre la oferta y la demanda, con una desusada caída en relación con la jornada hábil anterior de 305%. Ese día se cerraban los contratos a futuro de mayo. Los precios derivados del barril WTI están vinculados a su entrega física.

Los futuros de junio, el día 21 de abril cerraron en US$11,74 el barril y el Brent, mucho menos volátil, descendía a US$17,62 el barril. Al día siguiente las cotizaciones aumentaron influidas por la instrucción dada por Donald Trump a la Armada de “derribar y destruir” buques iraníes si “hostigan” embarcaciones de EE. UU. en el Golfo Pérsico. La evolución se reflejó en la Encuesta de Operadores Financieros del Banco Central donde se estableció un incremento nulo del IPC en abril y aumentos marginales en mayo y junio. Reduciéndose las proyecciones de inflación para el año por debajo del 3%.

“La caída en la demanda producto de la pandemia y el rezago que se produce en el ajuste de la producción –señaló Axel Christensen. director de Estrategia de Inversiones de BlackRock- generó que se superó la capacidad de almacenamiento del crudo. En el uso de los contratos de WTI que tiene un único punto de entrega en la ciudad de Cushing, en Oklahoma, la capacidad se copó por completo“. En Chile, funciona el Mecanismo de Estabilización de Precios de los Combustibles, cuyo objetivo es suavizar las alzas y bajas, reduciendo por lo tanto el impacto de la caída. Chile es un país importador de un 98% del petróleo utilizado. Enap adquiere el combustible en diferentes mercados, cada uno posee su propio precio de referencia, siendo los principales el WTI y el Brent.

Una situación de estas características no se producía desde 1930 cuando también se registró una fuerte caída en la demanda del petróleo y simultáneamente el descubrimiento del campo petrolífero de East Texas, presionando a la baja en los precios que llegó a cerca de US$4 el barril ajustado por inflación. Ello condujo a que la Comisión de Ferrocarriles de Texas iniciara la regulación de la producción, con lo que se inició décadas de intervención gubernamental. Los efectos de las caídas de las cotizaciones son múltiples. Entre ellas están los impactos en las empresas estadounidenses del esquisto, con costos de producción elevados. Ante ello Donald Trump tuiteó que “ordenó a los secretarios de Energía y del Tesoro que formulen un plan para poner fondos a disposición de estas importantes empresas (…). Nunca dejaremos – recalcó -que la gran industria del petróleo y gas se vaya abajo”. La cotización del gas también ha seguido un curso descendente.

La existencia de un sobrestock mundial de petróleo produjo otro impacto en el país, debido a que Enap, en consultas con el Ejecutivo, decidieron a inicios de marzo, según manifestó Andrés Roccatagliata, su gerente general, compraron una reserva de combustible -240.000 metros cúbicos divididos entre diésel y gasolina, en parte casi iguales-, en un volumen que representa sus ventas en condiciones normales durante catorce días. A ello se sumó la menor demanda interna, que condujo a las empresas distribuidoras (Copec, Enex y Esmax) reducir sus pedidos, dado que se estima cayó un 35% en promedio, debido a las reducciones experimentadas en el transporte aéreo, estaciones de servicios y movimiento terrestre de carga y pasajeros. La estimación efectuada por Enap es que el costo de este stock de seguridad será de aproximadamente US$30 millones, el cual será financiado por un aporte fiscal.

El gasto público total, que aumenta con las medidas adoptadas para enfrentar las consecuencias de la pandemia, unido a la disminución de los ingresos, haría subir el déficit fiscal efectivo a un 8% del producto, su nivel más elevado desde la década de los setenta, y la deuda pública bruta a un 32,7% del PIB, su mayor registro en casi tres décadas, desde 1991. El Mercurio en su página editorial, en la sección temas económicos, expresó su preocupación, presionando por frenar una mayor utilización del gasto público, cuando su empleo hasta la fecha del informe había sido insuficiente y seguía pendiente hacer frente a impactos negativos en las personas y a nivel de las empresas. “El nivel que alcanzará el endeudamiento público y el cambio que experimentarían los activo estatales -señaló el diario de los Edwards- encienden las alarmas. El país quedará en una delicada posición para enfrentar una eventual prolongación de la crisis actual u otras futuras. A la luz -concluyo- de las nuevas cifras fiscales, de la demostrada dificultad del Estado para contener el gasto, de la preocupante tendencia de nuestra deuda y de la incertidumbre que enfrente el país posterior a esta crisis sanitaria, quizás allá llegado el momento de retroceder varias décadas y focalizar la discusión en los niveles de deuda (…) “.

En esta oportunidad, a diferencia de años anteriores, la Dipres no calculó la evolución del endeudamiento en los ejercicios siguientes. Su director lo explicó a causa de la “incertidumbre que tenemos respecto de las principales variables implícitas en esas proyecciones”, convocando a los comités creados para estudiar la evolución del PIB potencial y el precio del cobre para que actualicen sus proyecciones. La incertidumbre proviene en gran parte de que no existen definiciones claras en cuanto a la estrategia sanitaria a seguirse. El Mercurio utilizando las variaciones proyectadas en el IFP anterior estimó que la deuda bruta alcanzaría el año 2024 al 45% del producto. A la fecha del informe, la deuda pública neta, que es la variable principal que considerar, cerraría el año en un 25,3% del PIB, la cual continúa siendo reducida a nivel internacional, aunque el fondo soberano de Estabilización Económico Social dejó de recibir aportes desde el año 2013.

El informe prevé la posibilidad de escenarios alternativos, los cuales se consideran con perspectiva fundamentalmente a la baja. “Esta no es una foto, es una película que va evolucionando -declaró Ignacio Briones -, por tanto, tenemos que ir actuando y éstas no serán las primeras ni las últimas medidas, porque hay que ir viendo el desarrollo de la crisis y actuando en consecuencia. (…) nuestro escenario central -añadió- el mismo del FMI o del Banco Central es que el efecto de la pandemia será durísimo, pero transitorio, y después la actividad económica retomará con fuerza “. Los hechos tienden a demostrar que se requiere una acción más fuerte, con un aumento permanente del gasto y de otra magnitud. “En Chile -declaro Roberto Zahler, expresidente del Banco Central-, deberíamos tener un crecimiento del gasto público bastante mayor al que está programado hasta ahora. En la crisis del 2009, que fue menor a la actual, creció 16%. Al 29 de febrero -agregó -, los dos fondos soberanos más grandes de Chile, FEES y FRP, sumaron US$ 23.000 millones, eso es entre 8% y 9% del PIB, que será la magnitud del déficit fiscal este año, según la Dipres “.

El manejo fiscal efectuado por el Ejecutivo se ha expresado en un uso limitado del gasto público, recurriendo a mecanismos como reasignaciones del mismo, postergar la cancelación de impuestos o dar facilidades de pago, que se expresan transitoriamente en menores ingresos. Los planes fiscales a la fecha del informe sumaban US$ 12.115 millones. En su financiamiento US$ 2.500 millones lo obtiene de reasignaciones, las cuales afectan también a la inversión pública, US$4.000 millones de un mayor endeudamiento y US$ 5.615 millones los obtiene de activos propiedad del tesoro público. De manera que el gasto público se incrementaría en 10,4 %. Del Fondo de Estabilización Económico Social en 2019 se retiraron US$2.500 millones y a la fecha del informe se proyectaba girar en el curso del año otros US$ 3.000 millones.

El informe se estructuró previendo posteriormente una recuperación rápida, que significaría adoptar la forma de una V, la cual aparece claramente como una formulación prematura. “Nos movemos con demasiada facilidad en la sopa de letras -comentó Juan José Ruiz, execonomista jefe del BID-, pero el requisito doble para no hacer brujerías es poder medir todos los destrozos y, sobre todo, tener la seguridad de que ha acabado el deterioro en el PIB potencial. Y eso solo podrá ser cuando haya una vacuna o un tratamiento claro y aplicable a gran escala”. Si hay inseguridad en proyectar el año 2020, hacerlo para el año 2021 es aún mayor.

El Ejecutivo, utilizando como pretexto la crisis sanitaria, procedió a postergar la discusión sobre las exenciones y beneficios tributarios existente para cuando se normalice la situación. La comisión por designar para efectuar el estudio que servirá de base a la discusión aún no se nómina. Desde luego, esta dilatación levantó críticas. “Hoy – manifestó el senador Carlos Montes -es el momento para abordar el tema. El fisco tiene necesidades muy importantes de gasto y es urgente que quienes más tienen hagan un aporte, incluido el presidente Piñera” .

Hugo Fazio